Навязывание дополнительных услуг при страховании осаго

При оформлении полиса обязательного страхования клиентам навязывают дополнительные услуги. Обязывает ли законодательство их оформлять? Можно ли отказаться от услуг?

Суть страховки

Каждый, кто имеет транспортное средство, по закону обязан оформить полис обязательного страхования автогражданской ответственности. Она дает возможность покрыть ущерб в случае дорожного происшествия.

Оформляется документ на год. В страховой компании необходимо заполнить заявление, предоставить требуемую документацию и оплатить полис. После этого ОСАГО выдается на руки.

Навязывание дополнительных услуг при страховании ОСАГО

ДСАГО – добровольный тип страхования, который страховщики навязывают клиентам при оформлении полиса ОСАГО. Он дает возможность возместить ущерб, причиненный здоровью или жизни третьих лиц. Страховка не касается автомобиля – ущерб за него придется выплачивать из личных средств.

Без допов

При оформлении полиса автогражданской ответственности клиентам навязывают дополнительные услуги. Не каждый разбирается в законодательстве, поэтому не знают, что дополнительно установленное оборудование страховать не обязательно. Доп – дополнительный элемент конструкции транспортных средств, который не входит в состав комплектации. Это осветительные приборы, спойлеры, покрышки и прочее.

Если страховщик отказывает в оформлении ОСАГО только потому, что клиент не желает страховать доп, то на него можно подать в суд. Закон будет на стороне клиента.

Также страховую компанию ожидает штраф размером 800 рублей .

В качестве дополнительных услуг навязывают:

- возмещение, не включая износ – он снижает сумму выплаты, поэтому во время выплаты без учета износа получить полное покрытие ущерба легче;

- аварийного комиссара – услуга удобная, но как показывает практика, выезжает он редко;

- бесплатную эвакуацию транспортного средства;

- юридическую поддержку;

- страхование жизни;

- дополнительную страховку водителя и пассажиров.

Такие услуги мало востребованы. Их навязывают с целью минимизировать убытки.

Действия при навязывании

Согласно закону № 2300 «О правах потребителей», принятому 7 февраля 1992 года, обуславливать одну покупку другой недопустимо. Действия такого рода считаются навязыванием. Страховое учреждение, не оформляющее страховку без допов, может быть оштрафовано до 50 тысяч рублей .

Куда обращаться?

Бывает, что клиент оформил соглашение ОСАГО, но не знал, что вместе с этим ему навязали дополнительные услуги. Каковы действия при обнаружении? Необходимо отказаться от услуг страховой фирмы, потребовав от них письменного оформления причины отказа. Затем с этим документом обратиться в суд, написать исковое заявление.

Второй вариант – оформить страховку с дополнительными услугами и обратиться в Роспотребнадзор. При заключении соглашения сделать отметку, что без оформления допуслуг в оформлении полиса отказывали.

Ущерб будет компенсирован в обоих случаях. Соглашение ОСАГО оформят без навязывания дополнительных услуг.

Как отказаться?

Способов отказа от навязывания дополнительных услуг несколько. Первый – ссылаться на закон. Законодательство не обязывает оформлять допуслуги. Заставлять клиентов делать это противозаконно.

Следующий вариант – обратиться к директору компании или менеджеру. Как вариант – написать жалобу в Службу по защите прав людей. Можно просто сменить страховое общество.

Что такое ДСАГО?

Полис добровольного страхования, который покрывает убытки от аварии в случае нехватки средств по полису ОСАГО. Не является обязательным. Оформляется при заключении соглашения по ОСАГО или отдельно. Застраховывает не транспортное средство, а здоровье и жизнь. Сначала возмещается компенсация по ОСАГО, а затем по добровольному страхованию.

Условия страхования

Для оформления полиса ДСАГО понадобятся те же документы, что и для оформления ОСАГО.

Если страховка просрочена или вовсе отсутствует, возмещение убытков выплачиваться не будет.

Оформляется на год. Купить полис можно вместе с основным – ОСАГО. Оформляется для транспортного средства любого типа кроме – автопоездов, автобусов и прокатных автомобилей.

Преимущества и недостатки

- водитель получил права недавно или долгое время не был за рулем, потерял навыки вождения – вероятность ДТП в таких случаях выше;

- владелец транспортного средства ездит на высокой скорости.

Полис дает возможность возместить причиненный здоровью ущерб.

Имеются и отрицательные моменты.

Таковыми являются:

- невозможность полиса покрыть расходы на ремонт собственного транспортного средства;

- при вождении в пьяном состоянии страховка недействительна;

- при управлении автомобилем лицом, не вписанным в соглашение, выплату получить не удастся.

Особенности

Дополнительное страхование имеет особенности, о которых нужно знать:

- страховой случай по ДСАГО совпадает с ОСАГО;

- ущерб по договору дополнительного страхования возмещается в том случае, если превышен лимит выплат по автострахованию;

- число выплат в момент действия ДСАГО неограниченно, страховой лимит не изменяется;

- во время покупки расширенного ОСАГО владелец автомобиля самостоятельно выбирает максимальную сумму страховки;

- добровольную страховку можно оформить на конкретного владельца транспортного средства;

- если водителей несколько, то полис оформляется на автомобиль;

- приобретать дополнительную страховку лучше в том же страховом обществе, в котором покупался полис ОСАГО.

Как оформить

Оформляется дополнительное страхование вместе с полисом ОСАГО. Бывают и исключения. Из документов потребуется – паспорт, удостоверение водителя, технический паспорт транспортного средства.

Где купить

Рассмотрим наиболее востребованные страховые компании, предлагающие клиентам оформить добровольное страхование.

Стоимость у них отличается.

| Компания | Условия |

| «Ингосстрах» | Приобрести ДСАГО возможно при соблюдении таких условий:

|

| «Согласие» | Главное условие – полис ОСАГО, оформленный в этой компании. Опыт вождения, марка автомобиля практически не влияют на стоимость. |

| «РЕСО» | Преимуществами общества являются:

|

Каждое страховое общество имеет положительные и отрицательные стороны. Условия страхования у каждого оптимальные.

Сколько стоит

Стоит полис добровольного страхования автогражданской ответственности ниже, чем полис ОСАГО. Страховщик вправе сам устанавливать цену и даже условия страхования по ДСАГО. На стоимость в первую очередь влияет покрытие. Страховка может стоить от 500 тысяч до 2 млн рублей. Цена дополнительного полиса колеблется в пределах 0,1% — 0,2% от суммы страхового покрытия.

Цены на добровольное страхование в различных компаниях:

- «Росгосстрах» — от 5 тысяч рублей, выплата по страховке – 300 000 рублей;

- «Ингосстрах» — от 950 рублей до 1,95 тысячи. Выплата – от 500 тысяч до 3 млн рублей;

- «РЕСО» — 1,45 тысячи – 3,6 тысячи рублей. Выплата по страховке – 300 тысяч – 30 млн рублей;

- «Согласие» — от 300 тысяч до 3 млн рублей. Выплата – от 1 тысячи до 2700 рублей;

- «Ренессанс» — 950 рублей, выплата по страховке – 1 млн.

На стоимость услуги влияют такие факторы:

- установленные страховым обществом тарифы – марка и год выпуска транспортного средства, мощность двигателя, возраст и опыт вождения водителя, коэффициент территории и прочее;

- выбранная страхователем сумма покрытия по соглашению – чем она больше, тем полис будет дороже;

- наличие дополнительных услуг – аварийный комиссар, помощь на дороге и т. д.;

- учет или не учет износа амортизации. В первом случае цена будет ниже;

- наличие франшизы;

- число вписанных в полис водителей. Чем их больше, тем дороже страховка.

Действия при заключении договора

Чтобы в дальнейшем не возникало проблем, при оформлении полиса ДСАГО стоит учесть несколько нюансов:

- у страхового общества должна быть лицензия, проверить ее можно на сайте российского банка;

- договор и полис стоит проверить на сайте Союза автостраховщиков;

- страховку ДОСАГО стоит выбирать без учета износа с суммой страховки не менее 1 млн рублей – степень защиты будет больше;

- уточнить, каким образом будет осуществляться выплата – суммироваться лимит по ОСАГО и ДСАГО или лимита дополнительного страхования будет вычитаться лимит ОСАГО;

- предусмотрен ли штраф за число аварий.

Эти моменты помогут избежать разногласий страховщика и страхователя.

Выплата

Выплаты по дополнительному страхованию начнутся с момента, когда запасы ОСАГО исчерпают себя.

Для получения компенсации потребуется:

- заявление о наступлении страхового случая;

- паспорт виновной стороны происшествия;

- полисы ОСАГО и ДСАГО виновника;

- регистрационное свидетельство транспортного средства и паспорт автомобиля обеих участников аварии;

- протокол.

Сроки выплаты

При наступлении страхового случая страхователь обязан выполнить ряд действий:

- Уведомить страховую компанию о случившемся происшествии.

- На место аварии вызвать агента для оценки ущерба.

- Зарегистрировать дорожно-транспортное происшествие при помощи ГАИ или самостоятельно, составив протокол.

После этой процедуры и собранного пакета документации обратиться в страховую фирму. Сначала производятся выплаты по обязательному страхованию, затем – по добровольному. Выплата осуществляется безналичным способом, сроки должны быть указаны в соглашении.

Когда компенсация не выплачивается?

Бывают случаи, при которых на получение выплаты можно не рассчитывать. Это:

- нанесение вреда здоровью в момент нахождения на работе. Ущерб возмещается по медицинской страховке;

- ущерб нанесен окружающей среде;

- происшествие случилось в момент соревнований;

- злые умыслы;

- водитель находился в пьяном состоянии или скрылся с места аварии;

- права недействительны.

Таким образом, ДСАГО является добровольным. Полис считается дополнением к основному ОСАГО. Страховка увеличивает лимит автогражданской ответственности. Законодательство не обязывает его оформлять. Добровольное страхование дает возможность покрыть убытки в случае происшествия, когда средств по полису ОСАГО не хватает. Навязывание дополнительных услуг – противозаконно. Страхователь вправе обратиться в суд.

Как рассчитать сумму больничного в зависимости от стажа

Как рассчитать сумму больничного в зависимости от стажа Федеральный закон №294 о защите прав юридических лиц

Федеральный закон №294 о защите прав юридических лиц Должностные обязанности продавца-консультанта

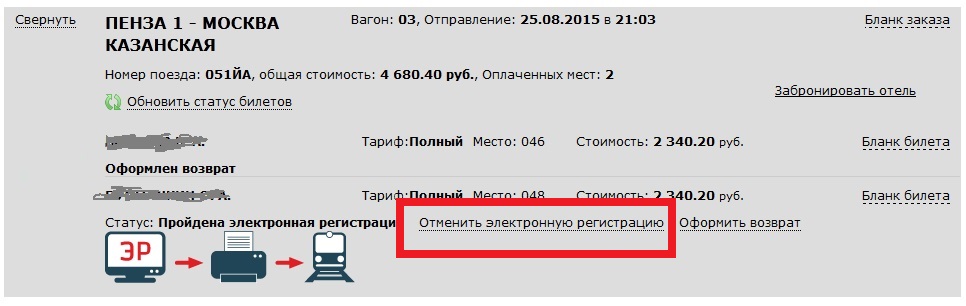

Должностные обязанности продавца-консультанта Как вернуть РЖД билет, купленный в кассе или онлайн?

Как вернуть РЖД билет, купленный в кассе или онлайн?